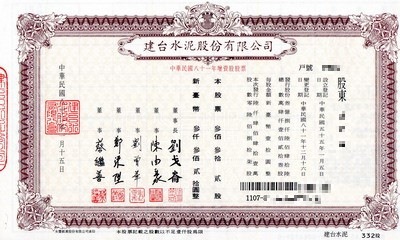

第 14 條 股票每股金額均為新臺幣壹拾元。–公開發行股票公司股務處理準則

90 年代,台灣曾經是世界前三的創投大國。2000 年時台灣的創投產業受到達康泡沫重傷,接著又碰到政府包括取消「早期投資租稅減免」以及「金控法限制銀行轉投資創投」等等連續多個政策利空打擊,於是開始出現萎縮,從此盛況不再。

但即使一路下滑,截至目前,台灣仍有高達 110 家創投基金管理公司 (也就是俗稱的 GP/General Partners),分別管理總資產近 1,500 億新台幣的共 200 支基金 (也就是俗稱的 LP/Limited Partners) — 以我們創立的 AppWorks 之初創投為例,AppWorks 本身就是 GP,也就是基金管理公司,而我們管理的 3.2 億「本善基金」則是 LP。

台灣早期創投為何熱不起來?

這 110 家創投,大約有 30 家左右還活躍在投資,但幾乎都專注在所謂「Pre-IPO」,也就是晚期、接近上市的公司。創投公會秘書長蘇拾忠昨天接受 TechOrange 的專訪,聊到台灣創投絕大多數對早期創業團隊袖手旁觀,一語道破了其中最大的問題:

不是台灣的早期團隊比較差,而是股票面額 10 元的規定,讓他們必須「不正常地」優秀。

規定股票面額 10 元,等於規定所有投資人,不管是早期投入或晚期投入,每股持股成本至少 10 元,在台灣上市平均可回收股價約 30 元,也就是說,上市後創投可以有 3 倍回收。但是別忘了,這是早期投資,還要計算公司成功上市的機率。全球新創企業的平均成功率約 30%,投資早期的平均期望報酬率應該是 3 倍再乘以 0.3,等於 1,也就是不賺不賠。再加上機會成本,這個買賣等於大賠。

創投冒著「高度不確定性」、「超低流通性」以及「超高存續期 (Duration)」等種種風險投資一家未上市公司,求的是有一天能夠成功 IPO 或者被大企業併購,取得數倍 (通常早期目標為 10 倍,晚期約 2-3 倍) 以上的投資報酬,所以這些公司的體質必須要盡量符合未來將要公開發行、上市的規定。

既然金管會的「公發公司股務準則」規定公發公司「股票每股金額均為新臺幣壹拾元」,則即使公司法已經放寬票面金額的限制,要被創投投資的公司還是需要符合面額十元的規定。也就是說,當創投投資你時,最低最低的每股取得成本必須是十元。

不正常的優秀

每股十元是怎麼樣一個概念?假設以非常寬鬆的 40 倍本益比去算,這表示你公司才剛開張,什麼都還沒有,就已經有隱含每股 0.25 元 EPS (Earnings Per Share) 的實力。這當然是非常不合理的要求,即使大如金控、電子業,很多上市公司都不一定能年年繳出 0.25 元的 EPS,更何況要求一個 Startup 有這樣的實力。

即使有少數 Startups 真的有這樣的實力,創投也很難去評估每年上萬家新創企業中,有哪些真的符合這樣的規格。

這就好像現在開始要求公司錄取大學畢業生時,一律至少要給予 10 萬元月薪一樣。如果你是老闆,最容易的決定是什麼?當然是不要錄取大學畢業生,轉而去找有經驗人才 (這不是完美的比喻,只要讓大家體會一下那個情況)。

團隊股權創造的艱難

即使創投真的做了研究,認為團隊有十元的實力,接下來還要面對創業團隊股權的問題。因為十元的限制,意味著創業團隊也必須同樣拿出每股十元來認購屬於他們的股權。如果他們沒有錢,那就必須要用技術作價 (但最高只能有 15%),並且要實價課稅 — 拿到多少技術股,就當做多少收入要繳稅給政府。

如果要給團隊更多的比率,那就必須要用「老股換新股」的方式,也就是創投的部份資金用遠高於十元的價格向團隊認購老股,團隊再用取得的股款以十元跟創投一起增資。這個做法會提高創投的每股取得成本,降低他們的投資意願,也會讓團隊必須要馬上支付「證所稅」。

扼殺早期創投的真正兇手

當然在台灣早期投資不活躍有很多很多因素,但從美國搬回來加入推動早期投資的改善三年多來,我發現十元面額這個「人為」的門檻,其實是最核心的問題。當然當年這個制度的設立,有它「防弊」的歷史背景。但當歐、美、日等國家,早在數十年前就已經為了「興早期投資」的利,以及「防面額制濫用」的弊,改變了這樣的設計,台灣卻還卡在歷史中間,無法從 10 元面額的迷思中走出來。

暫時繞道的解法

當然這些問題不是沒有解法,AppWorks 透過育成計畫與團隊互相了解,建立起信任的關係,也因此三年來較積極的投資了 17 個新創網路公司。這些公司多數直接移到開曼、薩摩亞等公司法較現代化的境外國家設立控股公司,再由控股公司回台設立 100% 全資子公司。

但這個境外控股的做法不是很好的長期解決方案,主要原因有三:

- 交易成本:設立境外公司與每次增資的交易成本約新台幣 30 至 300 萬不等,主要為國際會計與律師費用。這個交易費用仍舊造成早期投資門檻,讓金額較小的案件不易成形。

- 管理成本:境外公司任何登記事項變更,都必須要透過代理人向外國政府申請,不僅管理成本提高許多,時間常常也較為緩慢

- 回台上市風險:金管會對於台商境外公司回台上市的政策常常搖擺不定,這也讓創投投資境外設立早期公司的意願降低

徹底的解決之道

所以真正徹底解決問題,振興早期投資的方法,是從金管會開始,直接取消公開發行公司一律十元面額的限制,改由公司自行決定每次發行的面額,或是完全取消面額制度。畢竟金管會早已放寬外國公司來台上市,可以不需要有十元面額的限制,也就是所謂 F* 股。實在沒有理由在股本形成上,獨厚外國公司,卻讓台灣新創團隊繼續跛腳。

我在這裡呼應創投公會蘇秘書長,期望政府正視十元面額衍生的問題,以及它對台灣長期的競爭力所造成的扼殺。期待台灣能早日跟上國際的步伐,取消一律十元面額的限制,讓早期創投在台灣再度活起來,讓創投產業可以積極投入為台灣孕育出下一個聯發科、下一個台積電。

___

需要投資、需要幫忙的創業者,第八屆 AppWorks 育成計畫正在接受申請

(Image via findlifevalue)