緊接著「中國 Facebook — 人人網」之後,號稱「商務社交 Facebook」的 LinkedIn 也在日前風光上市 (NYSE: LNKD),且在掛牌第一天就以跳漲 110% 作收,市值突破 89 億美元,不僅成功取代新浪,成為全球第十一大網路公司,更當場擠身全美 500 大企業。

這讓很多人開始擔心,畢竟 LinkedIn 在 2010 年的年度純益只有 1,500 萬美金,換算出來的 P/E (股價/純益比) 值將近 600 倍。這是相當誇張的一個數字,表示投資人預期 LinkedIn 在未來 3-5 年內至少要成長 20-30 倍,才足以支撐這樣高的評價。

於是「泡沫」這個字,當場又成為北美網路圈頭號關鍵字。上市後熊群們抓住 LinkedIn 這個案例窮追猛打,結果不僅讓 LNKD 較上市後高點下跌多達 17.3%,其他近期掛牌的網路股也跟著受害,人人網 (NYSE: RENN) 下滑了 7.7%,俄國搜尋引擎 Yandex (NASDAQ: YNDX) 也掉了 13.8%。

問題是 LinkedIn 上市後的高評價,背後代表的真的是網路的泡沫嗎?還是網路的到來?我覺得是值得我們好好探討的重點。

在創投業非常受到敬重的 Benchmark Capital 合夥人 Bill Gurley (比爾‧葛利) 曾經提出一個很不錯的網路公司價值評估方式。他認為,一個網路公司的長期價值,主要來自十個面向:一、可維持的競爭優勢;二、網路效應;三、可預測或可預見的營收;四、高置換成本;五、毛利;六、邊際利潤遞增;七、無「大客戶」;八、不過度依賴合作夥伴;九、病毒成長無需購買客戶;十、實際客戶的成長。

如果用 Bill 的這十個面向去檢視 LinkedIn 的商業模式,我們會發現:

一、LinkedIn 在全美甚至是全球 (除了中國以外) 商務社交的領先幅度非常大,短期之內難有挑戰者。

二、由於 LinkedIn 的主要功能是社交,使用者在它的平台上多已經擁有大量的「商務人脈」,這造成了非常強大的網路效應。

三、LinkedIn 的多種收費產品,包括 VIP 帳戶等等,皆是採「月租費制」,這讓他們的營收相對容易預期。

四、雖然 LinkedIn 目前沒有限制競爭對手推出「履歷表匯入」等類似工具,但是對使用者而言最大的置換成本,是這些已經建立的社交關係。

五、根據 LinkedIn 上市的財報顯示,他們的毛利高達 80%,並且逐年成長。

六、這是 LinkedIn 唯一較弱的地方,由於他們近年來開始提供求才服務給大型企業,因此必須要建立一個業務團隊,間接影響了邊際利潤的成長。

七、並沒有任何一個大企業占據 LinkedIn 的主要營收來源,事實上,LinkedIn 的業務來源非常多元,呈現求才 41%、求職 27%、廣告 32% 三足鼎立的情況。

八、LinkedIn 近年來積極效法 Facebook 的平台化,讓他們有了為數眾多的,也讓他們不至於過度依賴其中任何一個。

九、由於 LinkedIn 的社交本質,大多的新用戶都是透過朋友邀請而加入,不需要花太多行銷預算去購買。

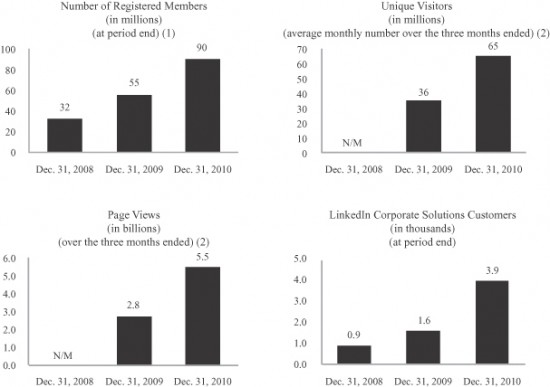

十、從 LinkedIn 上市的資料可以看出,求職用戶方面過去兩年的複合成長率將近 100%,求才的企業客戶更成長高達 110%。

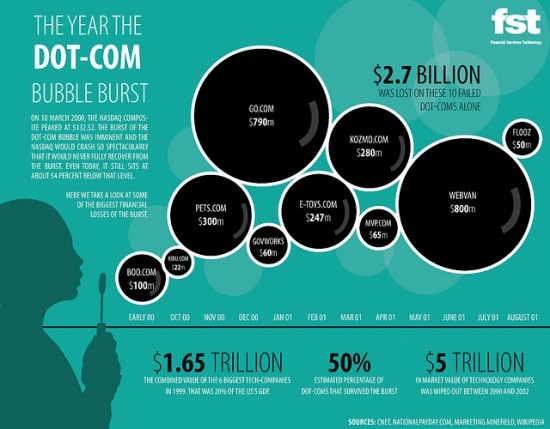

經過以上的分析,我們不難發現,LinkedIn 如此高的評價很有可能其來有自,而並非純屬吹抬。因此,或許 LNKD 的上市 PE 值稍嫌過高,但經過修正後應該不至於無法維持。更重要的是,無論是在 1999 的達康泡沫,或是 2007 的房地產泡沫,大多數人是沒有警覺的。但當網路甚至是主流媒體上有這麼多人在談論泡沫時,它幾乎保證了市場不會泡沫化。

11 年之後,網路股 IPO 潮又來了,而這一次,我認為是比上一次健康非常多的。

歡迎在 Google+ 加入我

這篇文章編輯後的版本,刊登在 2011 年 7 月號的《創新發現誌》上。

(Images via LinkedIn S-1)