歡迎來到「創業 CEO」系列,在這裡,我們討論創業者如何教會自己成為偉大的 CEO,因為歷史上最偉大的科技公司,往往是由這樣的人在領導。

十天前 Marc Andreessen 在 Twitter 上連發了 12 則推文 (註),討論矽谷近來不少新創團隊種子輪募資金額過大,未來將會傷害 A 輪募資的現象。

幾天後 Fred Wilson 也在他的網誌貼出一篇 What Seed Financing Is For 補充,闡述了他理想中各階段募資里程碑:

我用爬階梯來思考建造一家新創企業,以及募得資金去支持這件事。

你必須爬的第一階是蓋出一個產品、把它推入市場,並且找到 Product Market Fit。我認為種子資金應該被用在這件事情上面。

找到 PMF 並從中生出一門生意後,你要爬的第二階是雇用一個可以幫助你營運並成長這門生意小團隊。這就是 A 輪 (Series-A) 資金的用途。

你要爬的第三階是規模化這個團隊、大幅成長營收,並且拿下這個市場。這是 B 輪資金的用途。

你要爬的第四階是跨越營利的門檻,因此扣除所有費用後,你的現金流足以延續並且繼續成長這門生意。這是 C 輪資金的用途。

第五步則是創造 (股票的) 流動性給你、你的團隊,以及你的投資人。這就是 IPO 與次級市場的用途。

這是非常簡化的世界觀,只有極少數的公司能夠輕鬆爬上這組階梯,並且每一階都完美的命中。狀況總是會發生,我們都知道且可以面對處理。

但我會告訴你這些年來,在我曾參與過的投資組合裡面表現得最好的公司,多多少少都是這樣爬上階梯的。

我不認為跳過前三階然後直接降落在第四階是個好主意,即使你有一雙長腿 (很多資金) 可以這麼做。那是很危險的事情,如果你沒有踩穩,很有可能會滑倒而摔落階梯,從此一蹶不振。

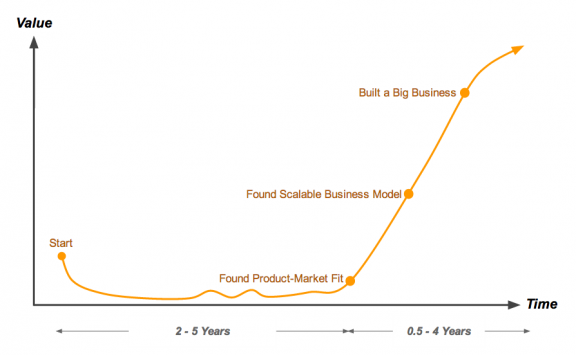

4 年 AppWorks、貼身觀察 170 個新創團隊下來,我可以說我實務上驗證了兩位創投前輩對於新創公司募資與里程碑的論述。前陣子我把這個觀察心得做成了下面這張圖:

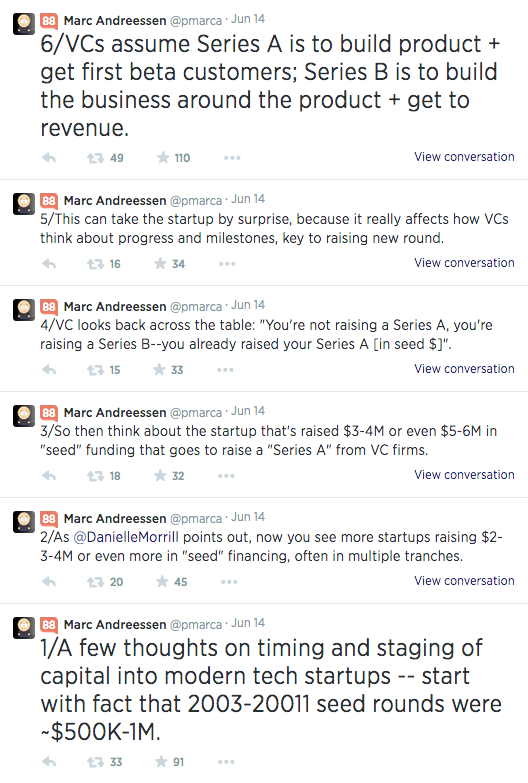

Y 軸是這家公司的價值,而 X 軸是經過的時間。對於絕大多數新創公司而言,開始的那一天就是它價值最高的那一天。接著他們開始燒錢,主要是花在蓋產品上面,也因此價值逐漸下滑。絕大多數的情況,第一個產品都不會得到 PMF,於是他們開始 Iterate & Pivot,直到找到 PMF 為止。實務上,這中間大約會經歷 2-5 年的時間。

達到 PMF 之後,這個產品通常有能力從廣告或是銷售中產生些許營收,但背後的商業模式多半是無法有效規模化的。因此團隊接著要努力調整商業模式的各個環節,直到把它變成可規模化的模式。當這個工作成功之時,他們就得到了一個 Scalable Business Model (SBM),接下來的工作就是蓋團隊、長營收,用力的把這個模式長大,直到變成一個大公司為止。

當然台灣的創投產業不如矽谷的發達,不過這些年下來的經驗,各階段募資的里程碑是很接近的。起點的時候用的通常是 50-500 萬台幣自有與 3F (Friends, Family & Fools) 提供的種子資金,找到 PMF 後通常可以募到 50-200 萬美金的 A 輪資金,找到 SBM 時幾乎都可以募得 100-500 萬美金的 B 輪,而巨大化後通常會再募 300-800 萬美金的 C 輪後,就開始進入券商的 IPO 輔導。

順著看當然都非常好,只要按部就班,就可以一階一階達到里程碑、募得對應的資金,爬上這個新創階梯。但當我把這張圖加上數量之後,或許能協助你看得更清楚:

根據我們的觀察,台灣市場每年大約有 1,000 個團隊創業,而 2-5 年後,這些團隊裡面可以成功找到長期、持久 PMF 的,大概只有 20-30 家,也就是 2-3% 的成功概率。而在這 20-30 家裡面,經過 1-3 年後,可以找到 SBM 的,大約只剩 5-10 家,也就是 30% 的概率。最後,這 5-10 家找到 SBM 後,可以成功執行規模化,化身為一家大企業 (年營業額 10 億以上,或年毛利值 2 億以上) 的,只剩下 2-3 家,也就是 33% 的成功機率。從一開始的 1,000 家算起,真正能夠達到第四階的機率,其實只有 0.25% 左右。(註二)

所以,這個創業階梯的每一階都極端的陡,光光專注把它跨越就很難了,更何況要跳級,這就是 Marc 與 Fred 想表達的。另一方面,絕大多數團隊是無法達到 PMF、找到 SBM 的,因此創業的重點,是如何提昇自己在有限資源下,找到它們的機率,即使是 10% 也好,而這就是 Lean 的精神。

以上,希望這些宏觀的描述,可以幫助你了解自己在整個資本市場的相對地位,並專注在該突破的里程碑之上。

___

註:Andreessen 的合夥人 Chris Dixon 把這個行為取名叫 Tweetstorm。

註二:假設台灣一年 2-3 家成功規模化的企業,有 1-2 家可以成功 IPO,則從 20-30 家募得 A 輪資金的團隊算起,在台灣被創投投資到 IPO 的機率,大約有 6% 左右。相對的,在北美,創投每年投資 2,500 家新創公司左右,最後能夠達成 IPO 的,大約只有 20-40 家,也就是 1.2% 機率。這有兩個原因:1) 台灣的 IPO 門檻比北美低很多;2) 北美創投產業比台灣活躍很多。因此在台灣如果能突破 PMF 門檻而募得創投資金的團隊,事實上離 IPO 是近非常多的。

(Photo via henrikj, CC License)