我已經公開講過很多次了,我不喜歡「消滅價值」的商業模式。身為創業者,你應該要致力於創造價值,而不是消滅它。折扣、削價競爭有什麼了不起?我家門口的菜販都想得到。但是要賣得比競爭對手貴,生意還比對方好,那只有大師如 Steve Jobs、張忠謀先生才做得到。

也因為這樣,我不喜歡 Groupon 的商業模式。那也就算了,因為他們至少成功創造了一家「了不起」的網路公司,雖然讓上萬家餐廳老闆虧了不少錢,但至少他們成就了自己,也成就了公司、股東,即將風光的上市,寫下完美的結局,不是嗎?

不!這件事情可能有很大的變化

首先,北美 IPO 市場自從國債風波後急速冷卻,再加上 SEC 的百般刁難,Groupon 的上市計畫正在往後推延。但這也沒什麼了不起,不過就是晚一點上市,不是嗎?

瘋狂的財務槓桿

不,Groupon 最新公布的財務資料顯示,到今年 6 月底為止,他們的帳目上擁有約 3.76 億的約當現金,但卻有 6.8 億的短期負債,其中又有 3.92 億是欠餐廳的 — Groupon 賣出餐券後 60 天才會把帳款給餐廳。也就是說,他們的「負流動資產」 (Negative Working Capital),竟然「高達」美金 3.04 億,並且在短短的三個月內增加了 0.75 億。

這是什麼意思?意思是 Groupon 基本上是靠著「成長」來支應它的流動資產需求。換句話說到了今年第三季,Groupon 必須至少要產生出 3.92 億的現金流成長,否則銀行存款就會開始下降。記住,他們的現金水位雖然有 3.76 億,但其實還不夠拿來還 60 天內會到期,積欠餐廳老闆的 3.92 億,更別說剩下的 2.88 億短期負債,這其實是非常非常小的運作空間。

那有什麼了不起,Groupon 不是一直在瘋狂成長嗎?

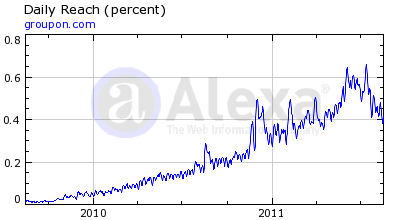

是嗎?跟據 Alexa 的資料顯示,從今年第二季起,Groupon 的流量已經大幅下跌 1/3。當然這很有可能是他們為了維持現金水位,開始減少廣告的採買。但 33% 的流量下滑,我相信對營收絕對會是負影響。況且如果營收下滑的速度大於廣告預算下降的速度,那現金流還是要負成長。

也就是說,Groupon 正面臨著嚴重的倒閉風險,如果不能如期上市,他們可能會被自己的財務槓桿壓垮。

缺乏網路效應

為什麼 Groupon 的流量這麼經不起考驗,你問?在「如何做一個有價值的網路公司」中,我們點出的「網路效應」是最重要的關鍵。兩年多來,儘管流量、交易不斷成長,但 Groupon 無論在餐廳端還是在使用者端,卻都沒有創造出「網路」來。所以一旦少打廣告、少辦活動,流量也就跟著大幅降低。而這也不是我一個人的看法,知名的哈佛商業評論近日也提出類似觀點。

無論如何,Groupon 的猛爆崛起可以說是網路業近年來最大的奇蹟,但它的結果是好是壞,目前無法得知,還要持續追蹤觀察。但有一件事情我可以肯定,那就是不管 Groupon 最後是成功渡過重重關卡,還是像 Webvan 一樣走進歷史,這個案例都將會成為網路史上,每個創業者必須要學習的超級經典。

想學創業?第四屆 appWorks 育成計畫歡迎你的加入,本周五也別忘了 appWorks Startup Mixer @ BCDog Cafe (哇已經有 212 人報名了!)。