這些年觀察下來,關於募資,初創業者經常有以下的迷思:

迷思一:得到 A 輪是一種成就

美國一年大約有 4,800 家新創公司拿到 A 輪,台灣則大約有 500 家,但這些拿到 A 輪的公司,最後絕大多數 (>90%) 都是失敗收場。所以以成就而言,A 輪其實並不是什麼了不起的事情。

迷思二:估值越高,越有面子

創業者天生就是喜歡競爭、比較的動物,但跟人家比估值,即使是領域接近或是發展階段相似的團隊,其實都沒有太大意義。新創公司股票雖然叫股票,但由於缺乏流通性,其實比較像藝術品 ─ 每次拍賣的成交價,都是一個獨立時空背景下的特殊供需平衡結果,因此沒什麼好比較。

舉個例子,假設在這個時間點,一幅畢卡索的畫作拿出來拍賣,得到了一個成交價。但到了下個時間點,變成達利的畫作要拍賣,但某個電影讓想收畫的人突然變多了,那麼這次達利的成交價或許就會超越上個時間點畢卡索的價格。拿這兩個價格相比,因此去說達利的畫作較畢卡索的有價值、更值得珍藏,或是未來的增值潛力更高,其實都是過度解讀的。

迷思三:創投都是聰明的錢

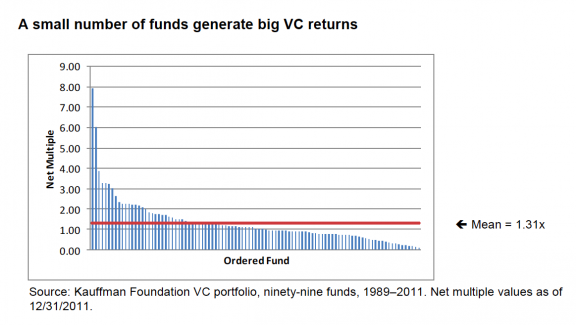

很多創業者會把創投視為一種動物,認為這群稀有人類都是投資專家,因此他們的判斷一定是聰明的。但事實根本不是這樣,是跟所有行業一樣,在創投裡面,非常不幸的是,絕大多數都是失敗的基金管理者。美國很受尊重的創投基金投資人 (俗稱 LP) Kauffman Foundation 在 2012 年時發表過一個研究,總結 99 支他們於 1989-2011 中投資的創投基金,裡面只有 16 支最終繳出超過 2X 的投資回報。在風險平準的前提下,只有 26% 的基金投資成效優於大盤指數。換句話說,每四個創投中,就有三個是根本不及格的投資人。(註)

迷思四:得到創投投資是一種品質標章

如果絕大多數創投其實不是聰明的錢,那麼得到他們的投資,當然不能算是一種認證。事實上,對於少數真正聰明的創投來說,當一個創業者拿了平庸創投的錢,那散發出來的其實是一種負面的訊號。

迷思五:創投就是給錢的

創投的確都是基金經理人,他們的責任也都是把基金投資在高潛力的新創公司裡。但實務上,要產生出優秀的投資回報,除了選團隊的好眼光之外,更重要的是在成為股東後,他們能對團隊產生的關鍵性幫助。除了設計好的增資結構、董事會組成,後續扮演 CEO 教練、助攻企業發展與商務發展、協助你聘用好的高階主管、引入最適合的 B、C 輪投資人等等,都是一個一流創投能夠對他投資的公司產生巨大影響的工作,也是分別一個優秀創投與平庸創投最重要的地方。

迷思六:拿到錢很多問題都迎刃而解

缺錢、缺人手、缺顧客,要什麼沒什麼的 0 到 1 創業過程的確很很痛苦,但事實是,如果你去問所有拿到 A 輪後的創業者,他們幾乎都會跟你說那之後根本沒有更輕鬆,甚至比之前更痛苦。拿到錢後,你要開始擴張團隊,建立組織、制度、文化,公司會開始有部門、政治,以及很多人的事情要處理。於此同時,你的 Product-Market Fit 不會永遠那麼強,當你忙著管理之時,市場早已開始變化,大大小小的競爭者也開始進駐。很快的,你會發現錢買得到人,但買不到產品的長期成功保證。就像創業之初一樣,你還是需要不斷去盯著產品,但卻又多了很多人必須管理。結果,錢能解決的問題,其實只有非常非常小的比例。

迷思七:動作快、估值高的是好創投

事實上,動作快、估值高對於投資決策而言,是大幅增加風險的。因此會這麼做的創投,往往出於沒有太多選擇。因為他們新、因為他們缺乏商譽,因此需要靠高價、動作快來搶標。這是每一個新創投都會經歷的階段,AppWorks 在草創之初,也得這麼做。但就像上述說的一樣,創投無論是新、舊,絕大多數都不是優秀的投資人。因此身為創業者,重點是慎選,別被這些表面的信號所引誘。

好的心態

好,我破除了這些迷思,那面對募資,更正確的心態是什麼呢?

募資是為了加速成長

資金能發揮極大作用的地方,是加速一個好產品更快越過關鍵用戶數量門檻 (通常是種子輪)、加速一個好商業模式更快取得規模優勢 (通常是 A、B 輪),或是幫助一個好商業模式跨越國境門檻 (通常是 B、C 輪)。如果背後有這幾個目的,那通常才是取得資金的好時機。

我對創投也要做 DD

不只創投在投資前要對你做 DD (Due Diligence 盡責調查),你在引入他成為股東前,也應該對他做足 DD。不管是他過去的經驗與輔導的能力,基金的規模、生命週期、年限與後續跟投的能力,與他已經投資過的公司訪談,甚至邀請他來參加你的主管、產品會議,測試他理解與發言的表現,都是能幫助你了解婚後生活,不能略過的約會、同居過程。

幫股東賺錢是被投資者的責任

上市公司賦予經營團隊的責任是幫股東賺錢,LP (創投基金投資人) 賦予創投的責任也是幫股東賺錢,同理,當新創公司引入資金後,團隊同時間也就被賦與了新的責任 ─ 幫股東賺錢。當然新創公司幫股東賺錢的方式,與上市公司、創投基金有很大的不同,更長期、更靠股權的增值而不是營利的增加。但這個責任是存在的,也是確實的。創業者越早能用健康的態度去擁抱這個責任,那麼他越容易找到優質的投資人,並且創造雙方正面而穩定的長期合作關係。

結論

結論就是,資本是一個複雜的市場,創業者必須花時間研究,才能真正理解這個體系,知道如何正確的運用它。能夠根據每個階段的需求,從資本生態系中篩出少數真正適合該時點的夥伴,並且用成熟的心態去合作的創業者,才能真的從資本中得到極大的價值。

這種創業者極少,創業成功者也極少。然而兩者之間,實務觀察下來,有極大的重疊性。

___

註:創投基金要加計缺乏流動性風險

(Photo via hamur0w0, CC License)