經歷近 10 年的寒冬,這幾年網路公司上市又開始熱鬧了起來。

在北美,本土的 Facebook、LinkedIn、TripAdvisor、Groupon、Pandora、Zynga、Zillow 與 Kayak 相繼在這段期間掛牌,還有來自中國的 360、優酷、土豆、搜房、惟品會、YY、人人也加入華爾街上市行列,甚至連俄國搜尋引擎巨擘 Yandex 都遠赴那斯達克來參加 IPO 派對。

在台灣,這幾年也有 PCHome 集團商店街的分拆上市,愛情公寓與雄獅旅遊的成功 IPO,以及數字科技、易飛網、CCMG 通訊與台灣淘米的陸續登陸興櫃,並且目前還有 10 家以上的網路公司,都在接受券商的上市輔導。

忽然間,過去對創業者而言遙不可及的 IPO 夢,似乎又開始露出了曙光。於是,就像 2000 年那次的網路創業熱一樣,我們又開始聽到年輕創業者以掛牌上市為目標,要來嘗試這個探險。

問題是,公司 IPO 之時,創業就真的成功了嗎?答案當然不盡然。

公開市場是流通、籌資工具

首先,創業者得先了解「股票上市」的真正含意。

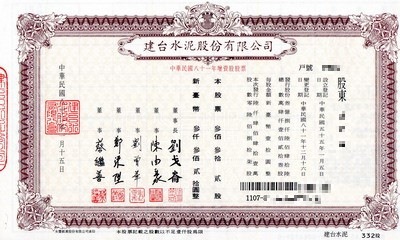

當一家公司的股票在證交所、櫃買中心等這類公開市場掛牌交易,意思是股東們可以自由的把公司股票在市場上賣出,讓另一方的法人、散戶買家承接。所以股票上市的第一個意義,是讓想要賣出公司股票的舊股東,有一個方便許多的賣出管道 ── 未上市公司的股票並不是就找不到買家,只是過程非常繁瑣,交易成本高,也因此股票的價值會因流通性而受到低估。

此外,當公司的股票掛牌交易,公開市場上的買賣雙方會依據公司的體質與展望,不斷去調整自己買賣的意願,這些意願會影響他們的買賣強度,最後反應在公司的股票交易價格上。這個價格可以說是某種程度的市場共識,也因此就成了市場對該公司股票「合理價格」的判斷。有了這個「民意基礎」,公司通常可以用相當接近的市價的價格發行新股票,進行所謂 SPO (Secondary Public Offering 也就是二次公開發行或是俗稱的現金增資),以籌措拓展業務所需之新資金。

擁有籌碼

除了籌資之外,上市公司的股票因為有市價與流通性,也會讓該公司較容易進行併購來充實實力 ── 當被併購企業的股東們知道透過這筆交易,他們可以換回上市公司價格較穩定,且較容易賣出的股票,被併購的意願當然會高上許多。

經營權

但股票上市所帶來的流通性與籌碼,並不是只有好處。除了給股東們帶來「賣」的方便,它同時也會給投資人「買」的方便,因而讓造成經營團隊某種主導權的困境。

舉個極端的例子來解釋,當一家公司在外流通的股票比例高且股價偏低時,它很有可能會遭到所謂市場派 (在國外也稱為禿鷹) 的攻擊。市場派會藉機大買公司股票,強勢進入董事會,甚至奪取經營權來取得自身的利益。

因此身為一個上市公司負責人,比起一個經營私有企業的創業者,除了投資人關係勢必更為複雜之外,還多出了經營權的風險需要管理。

紙上富貴

所以當公司 IPO 之後,經營團隊身上雖然持有許多公司股票,可以換算出相當的市值,但為了怕持股比例過低而在外流通股票過高,實務上創業者是很難把股票通通拿去兌現的 ── 當然隨著公司營業規模擴大與股本不斷膨脹,市場派攻擊的成本將會大幅升高,也因此團隊可以逐漸把持股比例降低,不過那通常是 IPO 好多年以後的事情了。

IPO 是手段,不是目的

也因此,創業者應該要充分了解 IPO 並不是創業的目的,而是過程中的一種手段。IPO 讓創投等法人股東能夠出脫手中持股,取回資金與投資報酬,向他們自己的股東交代。IPO 也能讓公司更容易辦理現金增資,快速取得拓展營運所需要的資金。IPO 更能夠讓你得到籌碼,有能力透過併購同業,取得 1 + 1 > 2 的加速成長效果。

但創業真正的目的,我認為,仍舊應該是建造出像 Google、Apple、Amazon,或是台積電一般偉大的公司,對人類社會的進步做出貢獻,給同仁們一個美好、充滿成就感的工作環境,也為客戶、股東提供最大的價值。

IPO 或許是建造偉大公司過程中的一種手段,但絕不是到達目標的唯一途徑。就像創業中的任何工具一樣,創業者應該要好好了解其個別的優缺點,在對的時候選用對的工具,來幫助你成就人生的志業,達到真正的偉大。

___

歡迎來 AppWorks Accelerator Class #8,讓我們陪你建造偉大的網路公司

(申請即將在下週一截止)

(Photo via quintanomedia, CC License)